Определение стоимости имущества в банкротстве осуществляется арбитражным управляющим или самостоятельно, или с привлечением независимых оценочных компаний, которые, конечно же, должны быть аккредитованы в том же СРО АУ.

Однако нешуточные баталии в судах и на собраниях кредиторов разгораются по вопросу установления рыночной стоимости имущества для продажи. Кредиторы подозревают управляющего в занижении, управляющий нервничает, т.к. понимает, что, задирая стоимость, он никогда это не продаст имущество. Оно может быть специфическое, с узким рынком потенциальных покупателей и т.д. В результате выполняется независимая оценка, экспертиза на оценку, судебная экспертиза, рецензия на судебную экспертизу, контр-отчет другого, а то и двух таких же независимых оценщиков, после чего назначается повторная экспертиза и все уходит на новый круг.

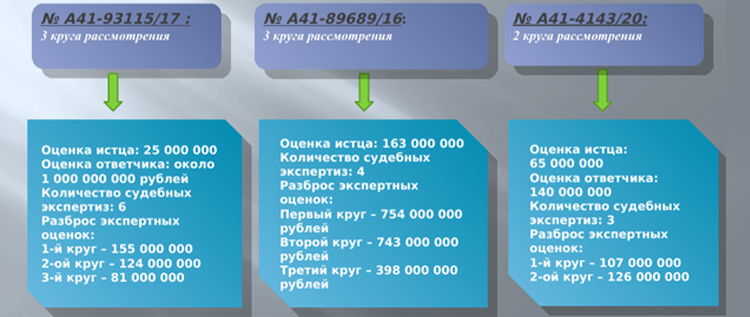

Сколько может быть таких кругов? Два, три и даже ШЕСТЬ! Что в этом время происходит? Арбитражный управляющий несет расходы на охрану, имущество ржавеет и разрушается, и мало того, что теряет в цене за счет естественного износа, но и за счет того, что не эксплуатируется или лежит на складе. А то и перевозится с места на место с целью удешевления расходов на охрану, по дороге часть теряется или приходит в негодность, разукомплектовывается и еще больше теряет свои потребительские свойства и падает в цене. А в это время кредиторы бьются за каждый рубль на повышение.

Простой пример: компания владела несколькими сотнями автомобилей, которые работали в качестве такси. Затем прошло время, компания не смогла обслуживать кредит и началась процедура банкротства. Банк забрал машины, поставил их на открытую стоянку, где они простояли год. Их несколько раз оценивали, объявляли торги, которые опять же несколько раз не состоялись. За этот год машины разули и раздели, аккумуляторы накрылись, в результате то, что осталось, было продано конкурсным управляющим по цене металлолома. Кто выиграл? Залоговый кредитор? Полагаем, он не вернул даже 20% от суммы требований.

Разброс рыночных оценок можно считать «нормальным», если отличие результатов выполненных работ, например, разными оценщиками, в пределах 10%, по отдельному виду имущества – до 20%. Вопрос существенности в оценочной деятельности давно обсуждается, но четко не установлен.

В чем основная ошибка оценщиков, которые оценивают имущество в процедурах банкротства? В первую очередь, они не учитывают особенностей процедуры и не ориентируются на закон о банкротстве. Можно упомянуть всего несколько факторов: оценщики дают «скидку на торг» в размере, например, 10% по справочнику Л.А. Лейфера. Методологически это как бы правильно, но, с другой стороны, в банкротстве не может быть скидок. Это не на рынок со станком вышел: имущество продается с торгов, которые имеют свои правила и порядок проведения. Имущество оценивается россыпью: например, на балансе общества имеется список оборудования 100 позиций. Оценщик начинает это оценивать поштучно, ищет аналоги по моделям, дает скидку на торг и снимает износ.

На самом деле, совокупность оборудования, отраженного на балансе, может являться всего лишь одним большим станком с комплектующими. Пример из нашей практики: большая полиграфическая машина, установленная и подключенная, для которой в том числе пришлось прокладывать инженерные сети, устраивать специальную отдельную систему вентиляции и проч. Оценщики это не учитывают. Они также не учитывают, кто именно будет ее демонтировать и вывозить, сколько она потеряет в цене при перевозке, может ли она эксплуатироваться без программного обеспечения, которое стоит на балансе отдельной позицией?

Именно потому, что оценщики не знают процедур банкротства, и зачастую даже не читали Федеральный закон 127-ФЗ «О несостоятельности (банкротстве) и получается, что конкурсная масса не продается, годы идут, и закручивается очередной круг очередных оценок.

Дата публикации: 19.10.2021 г.